티스토리 뷰

이번에 두산으로 인수합병된 두산테스나의 22.1Q 실적리뷰 및 향후전망을 해보자.

두산테스나는 삼성전자/하이닉스를 주 거래처로 갖고 있으며, 웨이퍼/ 패키지 테스트 전문 업체이다.

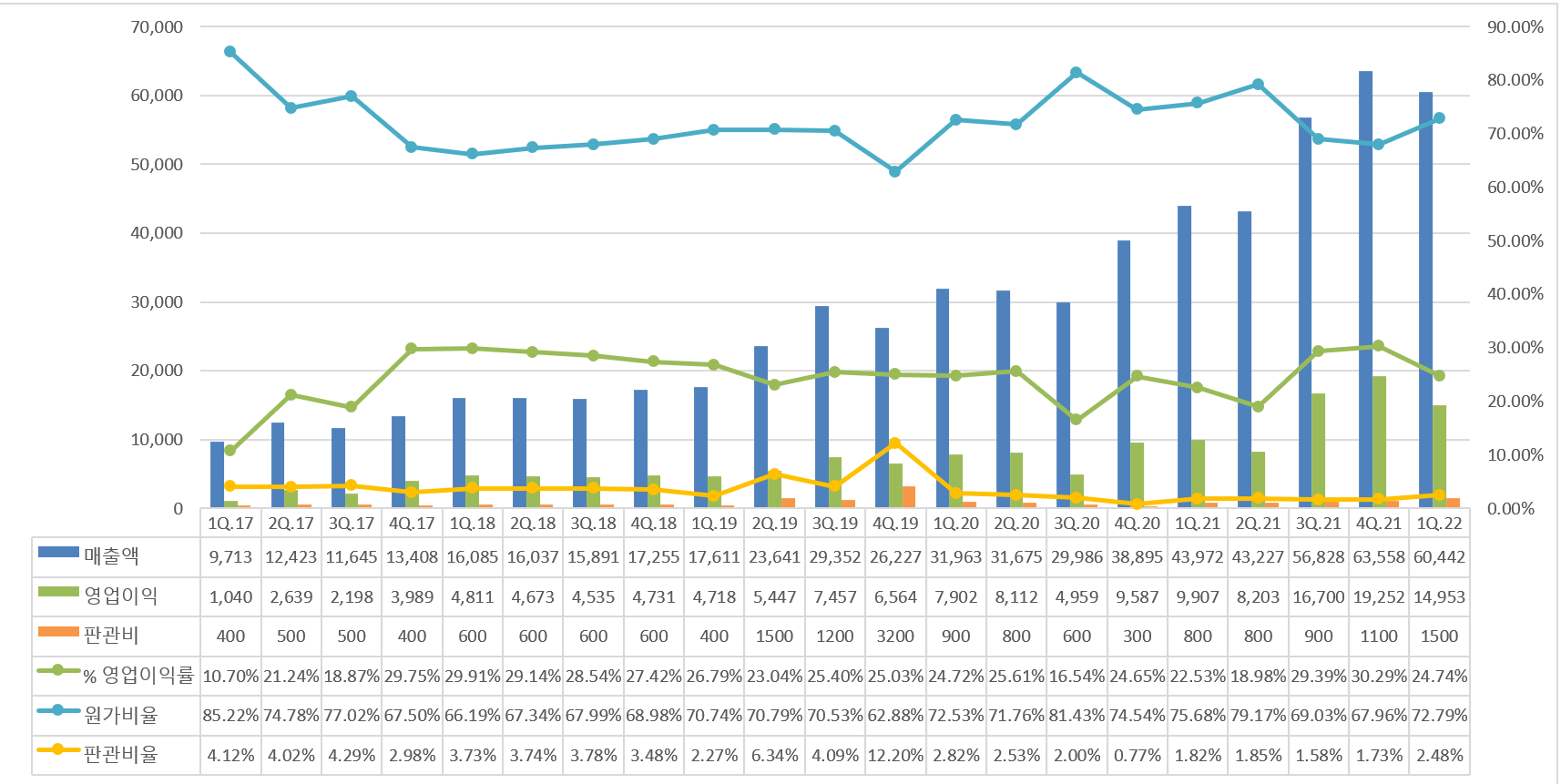

매출액은 전분기 대비 5% 정도 떨어진 모습을 보여주며, 영업이익률 또한 약 5% 정도 떨어진 25% 를 보여준다.

영업이익의 저하는 자산총액대비 22%에 달하는 , 1,000억의 반도체 Test 장비 증설에 따른 감가 상각비 증가 와

직원 추가채용 및 인건비 상승으로 인함이다.

고정비 유형의 기업으로 , 재고자산은 없으며 매출채권과 회전율은 아래 표와 같이 양호하게 관리 잘 되고 있는것으로 보인다.

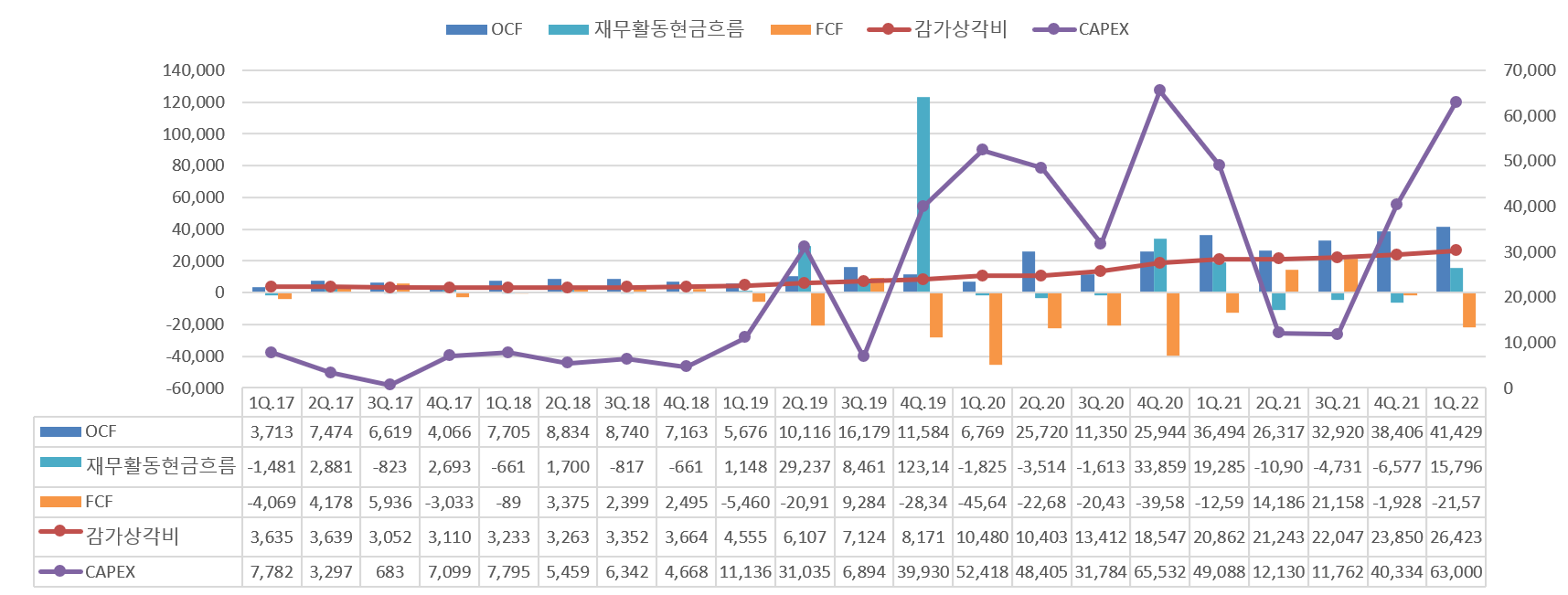

20년부터 큰 유형자산의 선제적 투자로 인해, 유동비율은 비록 낮지만, 영업현금흐름의 지속적인 증가로

유동현금이 막힐 우려는 다행히 해소되는 것으로 보인다.

아래 표에서 처럼, 21년 추가 증설이 잠잠한 듯 하더니, 22년 2월에 1,000억 추가 유형자산 취득 공시가 떴다.

그로 인해 FCF는 음수의 모습을 보여주지만,

두산테스나 의 테스트 장비 증설 의 뜻은 곧 향후 늘어나는 매출을 뜻하기에 희소식이라 보여진다.

고정비성 기업인 두산테스나 는 향후 매출이 증가하는 속도에 따라, 영업 이익은 더욱 큰 폭으로 늘어날 것으로 보인다.

자체 제품을 생산 후 판매 하는 기업이 아닌, 고객단 으로의 오더 계획에 따른 테스트 기업인 만큼, 증설의 의미는 고객단의 요청으로 유추해볼 수 있다.

반도체 분야에서 가장 가파른 성장세는 CIS 이미지 센서 이며, 이미지센서의 최대 사용처는 스마트폰이다.

하반기 삼성전자 폴더블 카메라는 호실적을 거둘 것으로 기대가 되고 있으며 더욱 고사양의 카메라가 전면 후면에 탑재 됨에 따라 두산테스나 의 테스트 수주는 지속 성장 될 것으로 보인다.

또한 앞으로 CIS 는 자율주행 전기차에 탑재될 수많은 카메라의 성장과 동행 하게 될 것을 보면, 근시안적 접근이 아닌 중장기 적인 호흡으로 대응 해야 할 것으로 보인다.

1분기의 영업이익 저하를 끊어 내고 그럼 2분기 부턴 영업이익을 작년 4Q와 같이 30% OPM을 보여 줄 수 있을까?

아닐거라 본다, 이유는 어제 5/26 또 1,200 억의 시스템반도체 장비 신규 취득 공시가 또 떴기 때문이다.

분기에 1,000억씩 투자 하는건가? 정말 무섭게 증설하고 있다. 아마 2분기도 멜랑꼴랑 할거 같지만, 크게 하락하기 보단

이익 원상복귀 되기 전까진 박스권 유지 하다가 실적 찍히면서 좋은 흐름을 보여주리라 생각 된다.

- Total

- Today

- Yesterday

- 미증시 마감 한국영향

- 색조화장품 수혜주

- 씨큐브 25.1q

- 미증시마감시황

- 무료중국어강좌

- 미국증시 마감요약

- 엔비디아 시간외

- 미국 의류 어반아웃피터스 급등

- 씨큐브 25년 1분기 실적

- 5/22 미국증시마감 시황

- 미국증시 마감시황

- 네오팜 주가전망

- 미국주요뉴스

- 미국증시시황

- k뷰티 수혜기업

- 비올 4분기실적

- 미국증시 코스피영향

- 미증시 한국영향

- 비올 목표주가

- 미국증시 마감 정리 5/23

- 후쿠오카 맛집

- 미국증시마감 한국증시 영향

- 티앤엘 목표주가

- 미국증시 5/23

- k-화장품 숨은기업

- 트럼프 감세법안 한국 태양광 영향

- 미국증시 한국영향

- 미국증시마감시황

- 실용중국어

- 캉골 매출

| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | 31 |