티스토리 뷰

기업의 개요

1.창상치료제 및 정형외과용 고정재 생산판매기업

2. 창상치료재가 주력제품이며, 상처를 보호하거나 오염을 방지하고 삼출액의 흡수, 출혈 또는 체액의 손실등을

막기위해 사용하는 의료섬유임.

3. 향후 창상피복재의 기술을 활용하여, 지혈제, 마이크로니들, 패치형 전자체온계 등을 개발 판매할 계획.

4. 전체 매출에서 수출 포지션이 크며 (65%전후) 현재 북미시장 확장중임.

-------------------------------------------------------------------------------------------------------

주요 생산품

창상피복재 의 매출이 대부분이며, 그중에서도 하이드로콜로이드 가 50% 이상을 차지 하고 있다.

최근 고마진 제품의 여드름패치가 많이 팔리면서 이익률이 가파르게 오르고 있다.

[하이드로콜로이드] [여드름패치]

-------------------------------------------------------------------------------------------------------

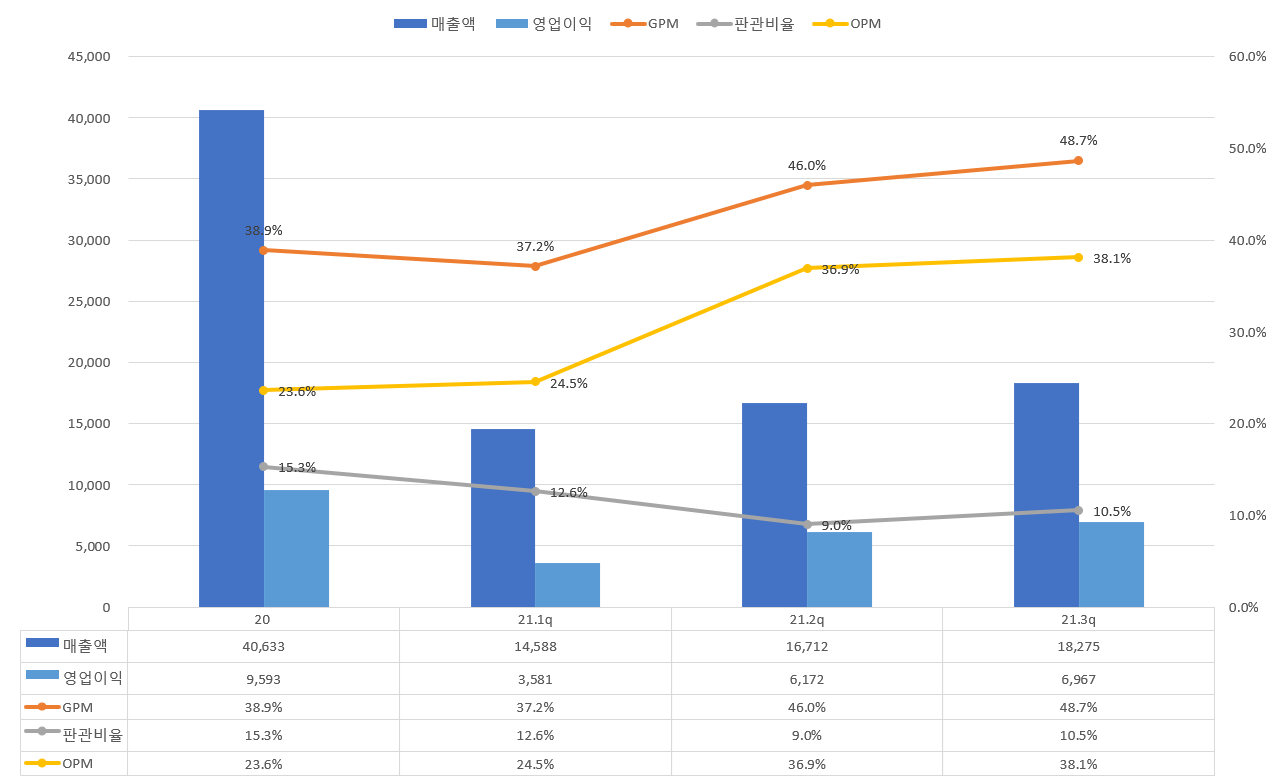

매출/영업이익 추세

(Note : 20년은 분기별 자료가 없음. 위 차트에서 20년의 총합 수치이며, OPM / GPM의 변동성을 보기 위해 넣었다)

1q.21 부터 매출액이 점진적으로 우상향 하고 있음을 볼 수 있고, 위에 언급 하였듯이 고마진의 여드름패치등의 매출이 늘어 나면서 영업레버리지 발생으로 매출원가율 하락 ▼, 자연적으로 GPM 매출총이익률이 상승하고 있음을 확인 할 수 있다.

22년 1분기에 공장 증설 (Capa 50% 확장)로 인해 감가상각비가 추가 되겠지만, 현재 기준 OEM / ODM기업의 특성상 광고비 및 지급수수료의 비용이 증가하지 않기에 판관비율은 점차 떨어지고 있는 추세다.

OPM을 보면 아름답다. 2q.21부터 30%를 넘더니 3q 에서는 무려 38%를 달성했다.

4분기의 블랙프라이데이 를 통해 아마존에서 더욱 많은 수량이 판매 된다면 최고 매출 갱신 및 OPM40% 까지도 볼 수 있을거라 갠적으로 기대중.

-------------------------------------------------------------------------------------------------------

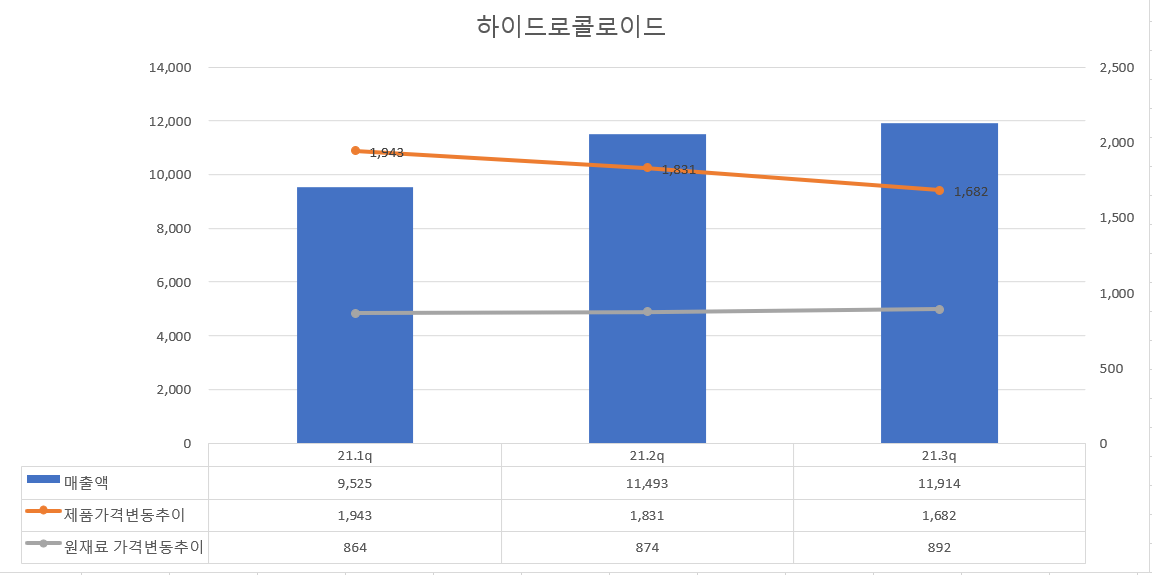

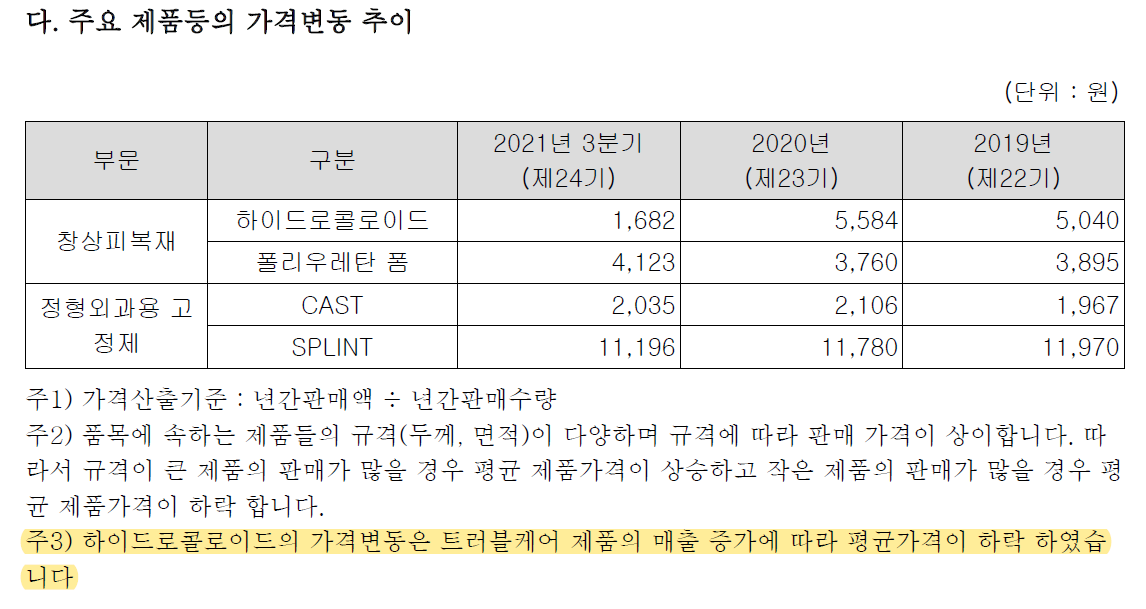

주요 제품 가격 및 원재료 변동추이

매출액은 지속 상승중이며, 제품 가격은 소폭씩 내려오고 있다. 판매가가 유지 되면서 원자재 값 상승으로 인한 마진이 하락하면 모르겠는데, 왜 판매가를 낮추었을까? 하고 보니 사업보고서에 아래와 같이 명시 되어 있다.

(원재료 가격은 소폭 올라가고 있지만 원재료 비중이 크지 않기에 대세에 영향을 주지는 않는 것으로 보인다.)

-------------------------------------------------------------------------------------------------------

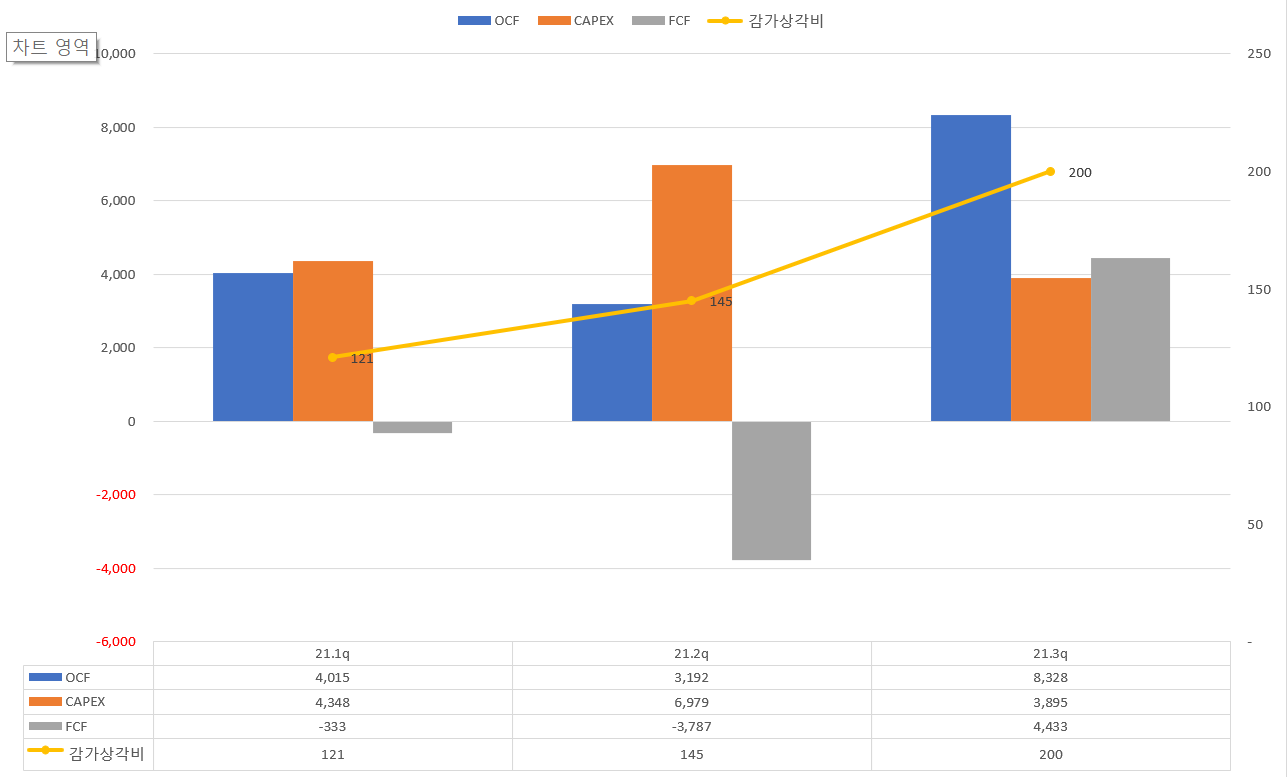

Capex 및 감가상각비

티앤엘은 매출성장 전망에 따라, 현재 생산캐파의 50% 에 해당하는 공장 증설 투자가 있었다. OEM/ODM 특성상 고객사와의 오더증량 에 대한 어떤 협의에 근거한 캐파 증설이라고 생각한다.

이에 따라 감가 상각비도 현재 올라가고 있고, 공장의 완공 및 가동 시점이 내년 3월 전후라고 하니 당분간 감가 상각비는 지속 증가 하는 모습을 보여 줄 것이다.

-------------------------------------------------------------------------------------------------------

재고자산의 증가

분석을 하며 우려가 되었던 점인데, 티앤엘 의 재고자산이 지속 늘어 나고 있다. 이에 따른 재고자산회전율 은 하락하는 모습이다. 보통 수주잔고가 늘지 않으며 재고자산만 늘었다면 티앤엘 주가전망에 안좋은 영향을 끼쳤겠으나,

수주 잔고도 지속 늘어나고 있고 아마 운송병목현상 등으로 인해 수출등이 좀 지연되지 않았을 까 본다.

-------------------------------------------------------------------------------------------------------

수출 vs 내수 비중

20년까지만 해도 티앤엘 기업의 매출비중의 60%가 내수였고, 수출이 40% 였다. 하지만 21년1q 부터 점차 수출의 비중이 커지면서 3q 에서는 60%를 넘는 모습을 보이고 있다.

아마존에서 Top 10 상위권 안으로 팔리고 있는 제품이고, 또 북미신규 시장을 개척하여 M/S를 넓히는 초기 단계인 만큼 앞으로 수출의 비중이 더 커질 것으로 보고, 또 고마진 제품의 판매 증가로 원가율은 더욱 떨어지고, OPM은 계속 증가 하리라 기대 해본다.

-------------------------------------------------------------------------------------------------------

OCF/FCF 추이

Capex를 투자 하고 있음에도 영업활동현금흐름의 추이가 좋다. 기존 상장 전의 OCF 또한 아주 양호 했으며 향후 컨센으로 봐도 지속 늘어 날 것으로 보인다.

잉여현금흐름 도 capex 투자하는 1,2분기를 지나 3분기에서는 양전하는 모습을 보여준다.

투자포인트 및 개인목표가 설정

1. 코로나19가 종식되면, 외출이 잦아지며 여드름패치 와 같은 고마진 제품의 판매량 증가 예상.

2. 북미시장을 시작으로 향후 해외시장 전략적 공략을 통한 영업매출 상승에 따른 영업레버리지 효과 기대.

3. 22년 1q부터 가동되는 신규 공장을 통한 50% up Capa 물량 증가.

-------------------------------------------------------------------------------------------------------

주요재무제표 (컨센서스 含)

위 표와 같이 향후 22, 23년까지 지속 성장세는 이어질 것으로 보이며, 티앤엘 은 21년에 yoy 역대급 성장률을 보여줄 것으로 보인다. 22년에도 금년 대비 매출액 24% you 증가. 영업이익율은 37.7% 로 (34.7% yoy증가) 가파른 성장세가 예상된다.

----------------------------------------------------------------------------------------------

개인설정 티앤엘 주가전망

Target PER : 23배로 설정

2021 목표주가 : 60,830

2022 목표주가 : 78,950

2023 목표주가 : 91,000

목표주가는 향후 컨센의 변화와 실적에 따라 변동

* 본 글은 해당종목(기업)의 매수 및 매도 추천이 아니며, 모든 투자의 판단과 책임은 당사자에게 있음을 알려드립니다.

'주식 잘하기 > 티앤엘' 카테고리의 다른 글

| 티앤엘- 22년 수주잔고 업데이트 (0) | 2022.03.18 |

|---|---|

| 티앤엘-21년 4분기 실적발표 (0) | 2022.02.11 |

- Total

- Today

- Yesterday

- 미국증시 마감요약

- 트럼프 감세법안 한국 태양광 영향

- 씨큐브 25년 1분기 실적

- 네오팜 주가전망

- 티앤엘 목표주가

- 미국증시 마감 정리 5/23

- k뷰티 수혜기업

- 미국증시 한국영향

- 미국증시 마감시황

- 미국증시마감시황

- 후쿠오카 맛집

- 미국 의류 어반아웃피터스 급등

- 비올 4분기실적

- 미국증시마감 한국증시 영향

- 엔비디아 시간외

- 미증시마감시황

- 미증시 마감 한국영향

- 비올 목표주가

- 캉골 매출

- 5/22 미국증시마감 시황

- 무료중국어강좌

- 미국증시 5/23

- 미증시 한국영향

- 씨큐브 25.1q

- 색조화장품 수혜주

- 실용중국어

- 미국증시시황

- k-화장품 숨은기업

- 미국주요뉴스

- 미국증시 코스피영향

| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |