티스토리 뷰

솔루엠은 21년11월부터 F/U을 해오고 있다.

2021.11.04 - [주식 잘하기/솔루엠] - 솔루엠-기업분석 및 주가전망

솔루엠-기업분석 및 주가전망

기업의 개요 1. 주요 생산 부품 : TV용 파워모듈/3in1 보드, 모바일용 아답터(전자부품사업부문) ESL (Electronic Shelf Label), IoT 등을 생산판매하는 (ICT사업부문) 2. 삼성전기로부터 분사설립. 장기간 삼

teaizhongguo.com

이번에 발표된 22년도 1Q의 실적을 리뷰해보자.

우선 솔루엠의 경우 1Q가 계절적 비수기이다. 그럼에도 불구하고 22.1Q 최대매출액 달성 판관비율 적정수준 관리 (8%) 판가 전가로 인한 OPM 4%대 회복 한 것이 괄목할만하다.

작년에 반도체 수급차질 및 운반비 급상승으로 이익이 많이 홰손되었었는데, 드디어 22년 1분기 부터는 판가전가에

성공하면서 이익률을 다시 회복하며 턴어라운드 해주는 모습이 긍정적이다.

영업활동현금흐름이 아직은 음수를 보이지만, 그래도 작년대비 많이 개선되는 모습을 보여주고 있고,

시장에서는 22.2Q부터 솔루엠의 영업활동현금흐름과 FCF 모두 양전 할 것으로 기대 하고 있다.

캐시카우 역할을 하고 있는 3in1 (전자부품) 의 매출액은 지속 상승중이며, 년말로 갈수로 월드컵 효과로 더욱 많은

고객사의 TV 매출을 기대 해 볼 만할 것 같다.

ICT (ESL)의 매출액은 가파른 성장은 못하고 있으며, 이익 또한 환율 이슈 (달러로 원자재 구매 -> EUR 로 고객 매출발생) 로 이익이 훼손된 모습이지만, 앞으로 달러 약세안정화로 가면 해결 될 이슈라고 본다

역대급 재고자산 + 역대급 수주잔고 + 역대급 매출 달성 = 22년 실적 진짜 기대 할만 하다!~

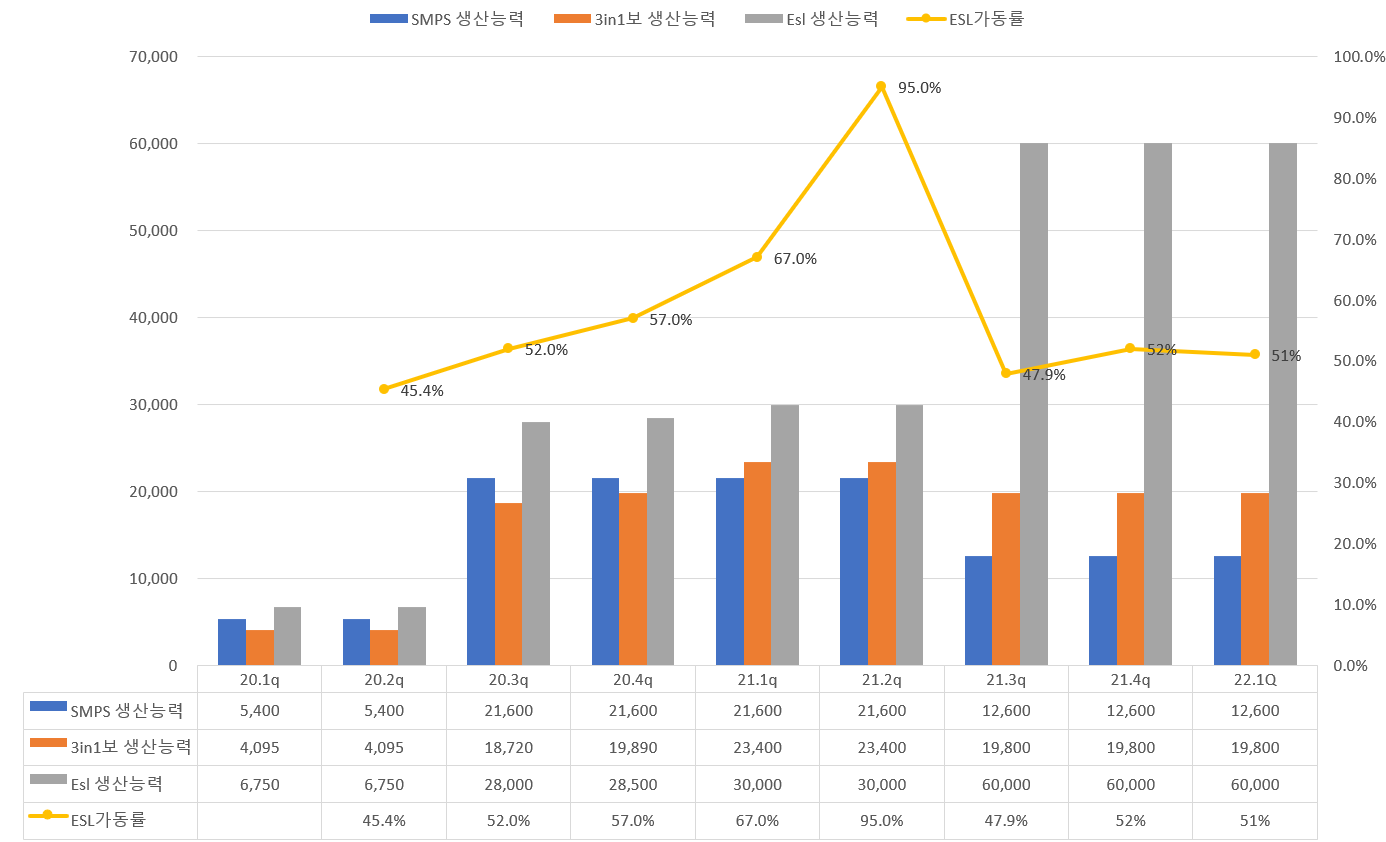

위 표에서와 같이 수주 잔고의 상승분에 대한 대비로, ESL의 생산캐파는 이미 21.3Q에 두배로 늘려놨다.

이제 생산해서 고객사에 납품만 계획대로 이루어 지면 되는 것이다.

가동률 50% 수준이기에 당기간에 추가 캐파 증설로 인한 감가상각비 급증은 우려하지 않아도 될 것 같다.

2Q 체크 포인트

ESL의 매출 증가율

ESL의 환율 이슈로 인한 영업이익 회복 여부

OCF/FCF의 양전 하는 모습 (중요!)

운반비 안정화를 통한 旣 판가전가분의 이익폭 증가

* 본 글은 해당종목(기업)의 개인 기록용 분석글 이며, 매수 및 매도 추천이 아니며, 모든 투자의 판단과 책임은 당사자에게 있음을 알려드립니다.

'주식 잘하기 > 솔루엠' 카테고리의 다른 글

| 솔루엠-21년 4분기 실적 (0) | 2022.02.13 |

|---|---|

| 솔루엠-기업분석 및 주가전망 (0) | 2021.11.04 |

- Total

- Today

- Yesterday

- 미국증시마감 한국증시 영향

- 씨큐브 25.1q

- 네오팜 주가전망

- 5/22 미국증시마감 시황

- 미증시 한국영향

- 비올 4분기실적

- 미국증시 마감요약

- 색조화장품 수혜주

- 미국주요뉴스

- 엔비디아 시간외

- 트럼프 감세법안 한국 태양광 영향

- 미국증시시황

- 미증시 마감 한국영향

- k뷰티 수혜기업

- 미국증시 마감시황

- 미국 의류 어반아웃피터스 급등

- 미국증시 마감 정리 5/23

- 미국증시 한국영향

- 씨큐브 25년 1분기 실적

- 실용중국어

- 티앤엘 목표주가

- 캉골 매출

- k-화장품 숨은기업

- 미국증시 5/23

- 미국증시마감시황

- 비올 목표주가

- 미국증시 코스피영향

- 후쿠오카 맛집

- 무료중국어강좌

- 미증시마감시황

| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |